Prévisions revues à la baisse pour le marché de la SVoD

NPA Conseil et Harris Interactive ont publié la sixième Vague du Baromètre OTT, une étude réalisée du 1er au 8 octobre auprès de 3732 Françaises et Français de 15 ans et plus. « L’étude confirme le ralentissement de la SVoD, en termes de conquête de nouveaux abonnés, mais aussi d’habitudes de visionnage, et le leader Netflix ne semble pas échapper à la tendance, si l’on met à part le phénomène Squid Game », a indiqué NPA. Ce tableau mitigé met d’autant plus en valeur les 1,4 millions d’abonnés à son Pass Ligue 1 qu’Amazon avait enregistré fin septembre (5,7% de foyers abonnés).

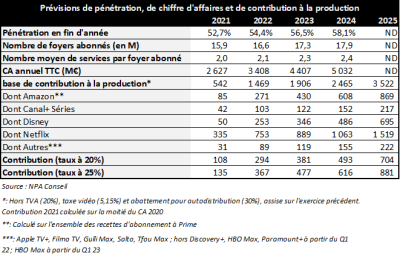

Les lancements de Paramount+ (attendu en 2022), puis de HBO Max (début 2023 ?), et le maintien d’une dynamique significative pour Salto (déjà à 2,4% de pénétration après un an), représenteront dans un avenir proche les principaux facteurs de croissance. A l’inverse, la montée en puissance des services d’AVoD et des FAST (Free Advertising Supported TV, ndlr) tendra, à l’inverse, à la ralentir. Dans ce nouveau contexte, NPA Conseil prévoit que la pénétration des principaux services de SVoD dépassera légèrement 58% à la fin 2024, avec 2,4 services en moyenne par foyer abonné.

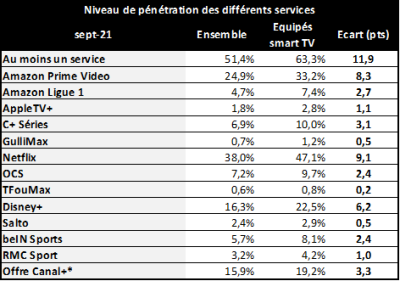

Sous ces hypothèses, la contribution à la production des services de SVoD – assise sur leur chiffre d’affaires 2024 – comprise en 2025 entre 700 M€ (taux à 20%), et 880M€ (taux à 25%). S’agissant de l’équipement en matériel d’électronique grand public, la montée en puissance de la smart TV se confirme, portée par sa quasi-généralisation dans les gammes des constructeurs : le cap des 50% de Français équipés sera franchi d’ici à la fin de l’année. La population équipée, jeune et CSP+, est d’autant plus intéressante à observer qu’elle apparaît sensiblement plus séduite par la SVoD et les chaînes de télévision premium que la moyenne des Français.

Mais cette évolution est aussi porteuse d’un double risque, l’un pour les éditeurs, et l’autre pour les opérateurs télécoms. S’agissant des premiers, les bouquets de FAST que les industriels LG et Samsung, mais aussi Pluto TV, Rakuten TV ou encore Plex, déploient à vive allure, représentent une concurrence directe (monétisation par la publicité) et indirecte (une captation d’attention qui peut réduire le consentement à payer pour des offres payantes). Concernant les seconds, l’affirmation progressive des smart TV comme vecteur privilégié d’accès aux programmes peut contribuer, à court terme, à préférer à la box les sites ou applications des éditeurs, dans les parcours d’abonnement. A plus longue échéance, elle pourrait inciter les abonnés à remettre en cause leurs forfaits triple play, pour se rabattre sur des offres « 2P », selon NPA.